Οι αγορές ανησυχούν για τις ομοιότητες με το 1999 στο σημερινό τοπίο των επενδύσεων στην τεχνολογία και, ενώ υπάρχει μεγάλη συζήτηση για το αν η τεχνητή νοημοσύνη είναι μια φούσκα, υπάρχουν μερικοί δείκτες που υποδεικνύουν τι συγκεκριμένα πρέπει να προσέχουν οι επενδυτές.

Γι αυτόν το λόγο, οι στρατηγικοί αναλυτές της Goldman Sachs, Ντόμινικ Ουίλσον και Βίκι Τσανγκ, επεσήμαναν διάφορα προειδοποιητικά στοιχεία που προέβλεψαν την κατάρρευση των dot-com στις αρχές της δεκαετίας του 2000, τα οποία οι επενδυτές θα πρέπει να έχουν υπόψη τους, σύμφωνα με το Business Insider:

Επενδυτικές δαπάνες

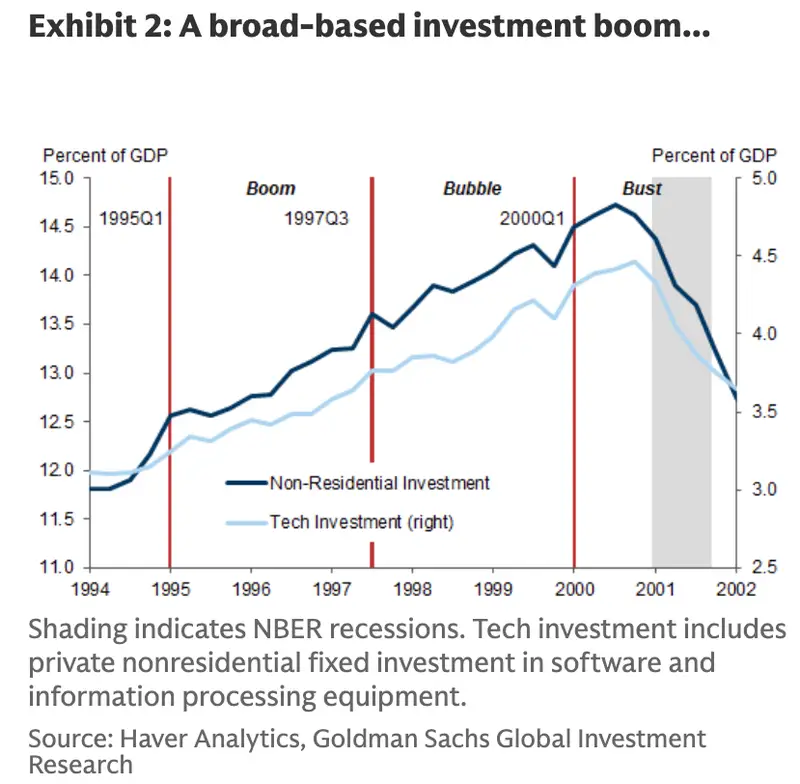

Οι επενδυτικές δαπάνες για τεχνολογικό εξοπλισμό και λογισμικό αυξήθηκαν σε «ασυνήθιστα υψηλά επίπεδα» τη δεκαετία του ’90. Αυτές κορυφώθηκαν το 2000, όταν οι επενδύσεις εταιρειών στον τομέα των τηλεπικοινωνιών και της τεχνολογίας αυξήθηκαν σε περίπου 15% του ΑΕΠ των ΗΠΑ. Σύμφωνα με την ανάλυση της Goldman, οι επενδυτικές δαπάνες άρχισαν να μειώνονται τους μήνες που προηγήθηκαν της κατάρρευσης των dot-com.

Οι επενδυτές έχουν και πάλι αρχίσει να ανησυχούν για τις δαπάνες των τεχνολογικών εταιρειών μεγάλης κεφαλαιοποίησης στον τομέα της τεχνητής νοημοσύνης φέτος. Οι Amazon, Meta, Microsoft, Alphabet και Apple αναμένεται να δαπανήσουν περίπου 349 δισεκατομμύρια δολάρια σε κεφαλαιουχικές δαπάνες το 2025.

Eταιρικά κέρδη

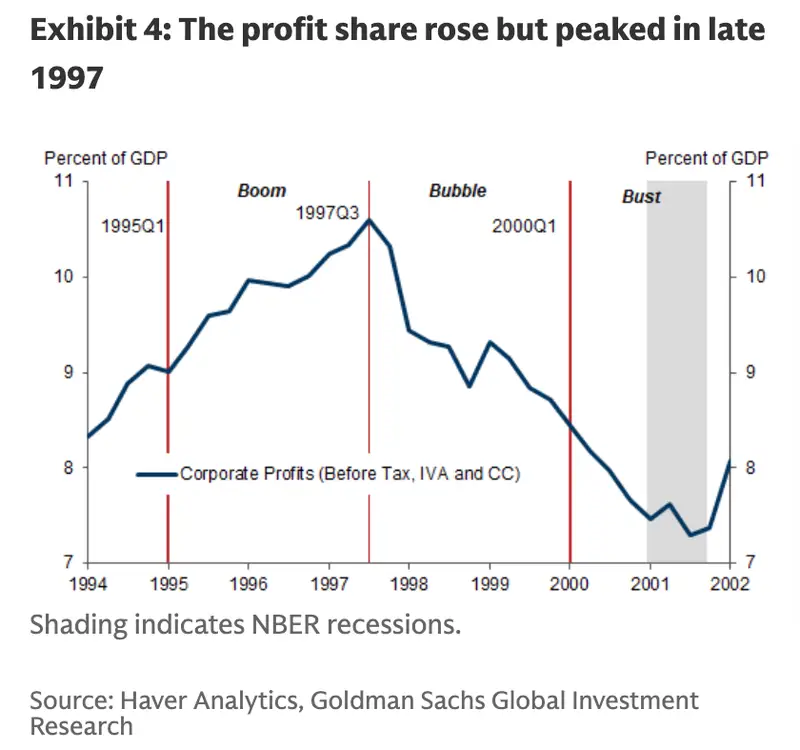

«Η κερδοφορία έφτασε στο αποκορύφωμά της πολύ πριν τελειώσει η άνθηση», ανέφεραν οι αναλυτές. «Ενώ τα δηλωθέντα περιθώρια κέρδους ήταν πιο ισχυρά, η μείωση της κερδοφορίας στα μακροοικονομικά στοιχεία στα τελευταία χρόνια της άνθησης συνοδεύτηκε από την επιτάχυνση των τιμών των μετοχών».

Τα εταιρικά κέρδη φαίνονται ισχυρά αυτή τη στιγμή. Το μικτό καθαρό περιθώριο κέρδους στον S&P 500 για το γ’ τρίμηνο είναι περίπου 13,1%, πάνω από τον μέσο όρο της πενταετίας του 12,1%, σύμφωνα με την FactSet.

Εταιρικό χρέος

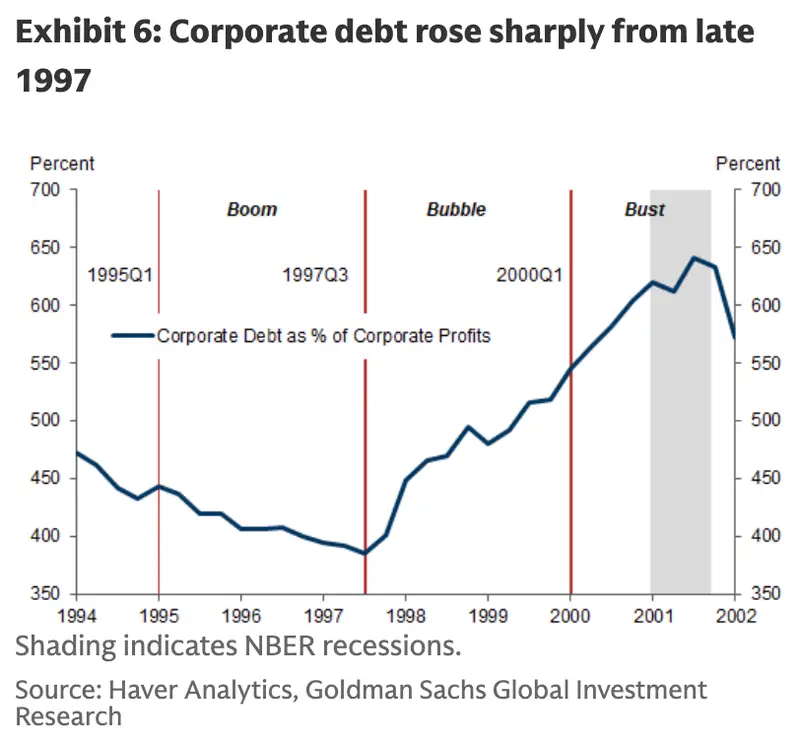

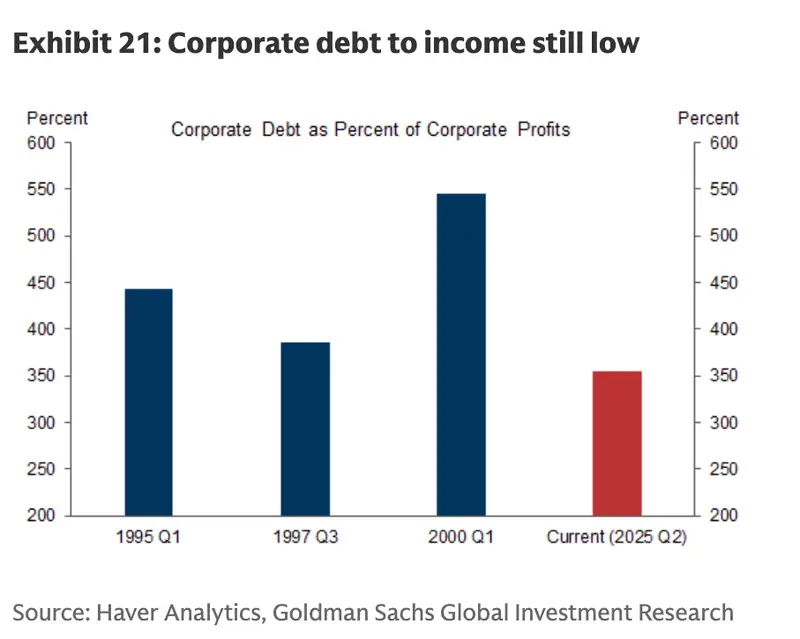

Οι εταιρείες αύξησαν όλο και περισσότερο το χρέος τους πριν από την κατάρρευση των dot-com. Το εταιρικό χρέος ως ποσοστό των κερδών έφτασε στο αποκορύφωμά του το 2001, ακριβώς όταν έσκασε η φούσκα, σύμφωνα με την ανάλυση της Goldman.

Ωστόσο, οι περισσότερες εταιρείες σήμερα φαίνεται να χρηματοδοτούν τις κεφαλαιουχικές δαπάνες με ελεύθερες ταμειακές ροές. Το ποσοστό του εταιρικού χρέους σε σχέση με τα κέρδη φαίνεται επίσης σημαντικά χαμηλότερο από ό,τι κατά τη διάρκεια της φούσκας των dot-com.

Mείωση των επιτοκίων

Η Fed βρισκόταν σε φάση μείωσης των επιτοκίων στα τέλη της δεκαετίας του ’90, ένας παράγοντας που συνέβαλε στην τόνωση της αγοράς.

Όσο για το 2025, η Fed μείωσε τα επιτόκια κατά 25 μονάδες βάσης στη συνεδρίαση πολιτικής του Οκτωβρίου. Οι επενδυτές αναμένουν ότι η κεντρική τράπεζα θα προχωρήσει σε άλλη μείωση κατά 25 μονάδες βάσης τον Δεκέμβριο, σύμφωνα με το εργαλείο CME FedWatch.

Άλλοι αναλυτές της αγοράς, όπως ο Ρέι Ντάλιο, έχουν προειδοποιήσει ότι ο κύκλος χαλάρωσης της Fed θα μπορούσε να συμβάλει στη δημιουργία φούσκας στις αγορές.

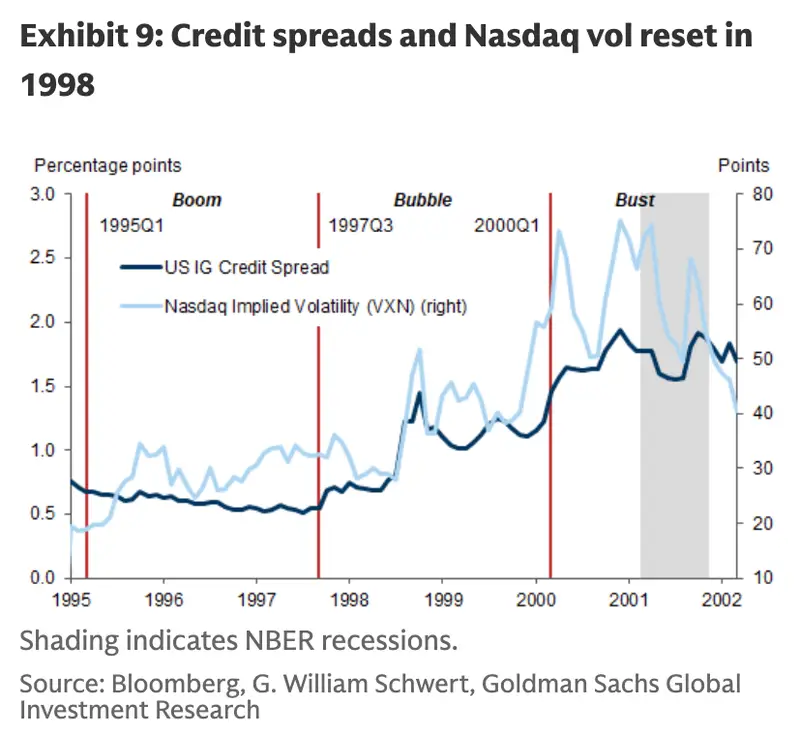

Credit spreads

Τα credit spreads που αφορούν τη διαφορά στην απόδοση μεταξύ δύο χρεογράφων με παρόμοια λήξη αλλά διαφορετική πιστοληπτική ικανότητα διευρύνονται όταν οι επενδυτές αντιλαμβάνονται υψηλότερο κίνδυνο και απαιτούν υψηλότερη αποζημίωση.

Τα spreads αυτά παραμένουν σε ιστορικά χαμηλά επίπεδα, αλλά έχουν αρχίσει να διευρύνονται τις τελευταίες εβδομάδες. Ο δείκτης ICE Bank of America US High Yield Index Option-Adjusted Spread αυξήθηκε σε περίπου 3,15% την περασμένη εβδομάδα, σημειώνοντας άνοδο 39 μονάδων βάσης από το χαμηλό του 2,76% στα τέλη Οκτωβρίου.

Στη δεκαετία του 1990, αυτά τα προειδοποιητικά σημάδια εμφανίστηκαν τουλάχιστον δύο χρόνια πριν από την πραγματική κατάρρευση της φούσκας των dot-com, ανέφεραν οι αναλυτές της Goldman Sachs, προσθέτοντας ότι πιστεύουν ότι ο κλάδος της τεχνητής νοημοσύνης έχει ακόμα περιθώρια ανάπτυξης.

Πηγή: newmoney.gr

Διαβάστε επίσης: Moody’s: Τυχόν selloff της AI θα είναι χειρότερο από τη φούσκα του dot com